储能“大时代”:全球储能现状、国内外市场分析、未来发展趋势

导语: 新型电力系统正迅速演变,储能作为其中不可或缺的要素,正引领着电力行业进入一个崭新的时代。本文将深入分析全球储能市场的规模、国内外市场趋势,以及储能产业链的核心环节,为您呈现储能行业的全貌。

1.1 总体增长趋势

自2019年开始,全球储能市场规模持续扩大。截至2021年底,全球储能累计装机规模达到209.4GW,同比增长9.6%,当年新增装机18.3GW,同比增幅高达181.5%。

1.2 不同储能技术占比

抽水蓄能仍然占据主导地位,但电化学储能占比逐年上升。2021年底,抽水蓄能装机总规模为180.5GW,占比86.2%,而电化学储能则从2017年的3.0GW增长至2021年的24.5GW,占比11.7%。电化学储能成为未来储能市场的主要增量贡献者,预计到2025年,其装机规模有望达到148GW,占比约40%。

1.3 主要市场

中美欧三大经济体成为全球新型储能的主要市场,2021年新型储能新增装机量中,这三大经济体占比高达80%。美国市场得益于IRA法案,电化学储能预计将持续增长,到2025年或超过75GW。欧洲市场规模也有望达到40GW,其中电化学储能占比领先。

2.1 高速增长

中国储能市场规模增速高于全球平均水平,预计到2025年底,电化学储能累计装机规模将达70GW,CAGR为88.9%。电化学储能占比近90%,在电源侧新能源配储政策的推动下,中国储能市场迎来了快速发展的机遇,预计到2025年底,全国新型储能装机规模将达53GW。

2.2 峰谷价差推动用户侧储能

随着峰谷价差的不断扩大,用户侧储能经济性将显著提升。近期相关政策要求各省完善峰谷电价机制,电价价差有望进一步提高,为用户侧储能提供更多盈利机会。

2.3 长时储能前景

长时储能(4小时以上)成为储能发展的重要方向,具备提升新能源消纳能力和降低电网运行成本的潜力。中国在盐洞和废弃矿洞等领域拥有优势,预计到2030年,中国的压缩空气储能装机容量有望达到43.15GW。

3.1 电芯

电芯是储能产业链的关键,中国电化学储能电芯产量预计将在2025年达到390GWh,年均复合增长率高达68.8%。

3.2 储能变流器(PCS)

储能变流器是储能系统的核心部件,占据储能系统成本的约20%。在中国,IGBT模块仍需要进口,但PCS市场有望快速增长。

3.3 系统集成

系统集成商连接设备提供商和储能系统业主,已成为储能产业链的关键环节。高压级联方式能有效提高储能系统效率和寿命,有望成为主要趋势。

3.4 储能温控与消防

储能温控和消防环节是保障储能系统安全运行的重要环节。液冷系统在效率和能耗方面表现出色,市场空间预计将达到160亿元。

储能行业正在迎来蓬勃发展的大时代,全球市场规模不断扩大,中国储能市场增速领先。新技术的涌现和政策支持将推动储能行业更上一层楼,为电力系统提供更多灵活性,促进清洁能源的普及,助力实现碳中和目标。储能,将继续引领电力行业的未来。

以下文章摘选自《储变不惊,能源革命新篇章;蓄势随发,储能开启大时代》,完整版点击下方链接:

01

全球储能市场规模

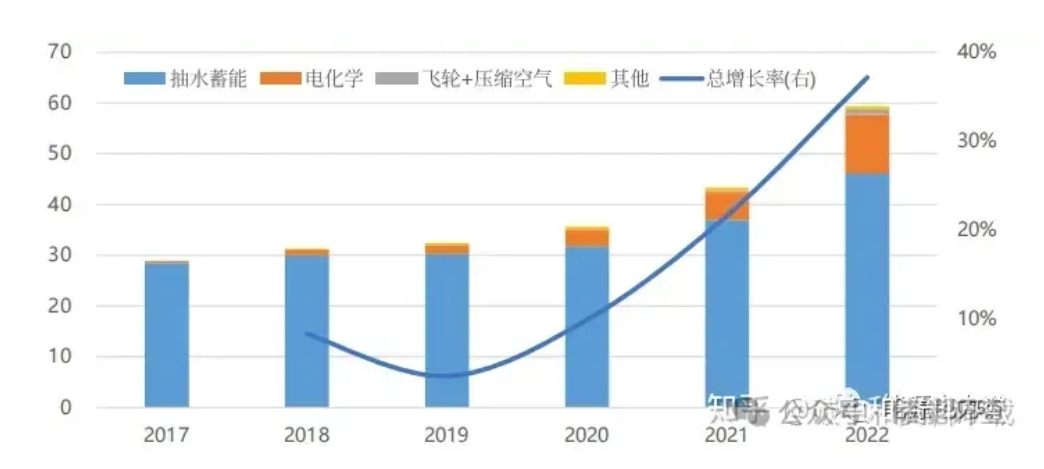

全球储能:总规模快速增长,抽蓄为主、电化学异军突起,中美欧合计增量超八成全球储能总规模持续高增。

自2019年开始,全球储能累计规模增速实现持续增长。据CNESA预测,截至2021年底,全球储能累计装机规模达到209.4GW、同比+9.6%,当年新增18.3GW、同比+181.5%。

抽水蓄能仍为主流,电化学储能占比逐年上升、未来几年将贡献全球储能主要增量。根据CNESA统计,截至2021年底,全球抽水蓄能装机总规模达180.5GW,占总规模比例达86.2%。

电化学储能累计装机从2017年3.0GW/占比1.796增长至2021 年24.5GW/占比11.7%,CAGR +69.3%。2021年新型储能新增装机10.4GW、同比+119.6%、占总新增装机量约5796,其中电化学占比达到5596、成为全球储能新增装机的主要动力。据BNEF预测,至2025年全球电化学装机规模有望达到148GW,电化学储能规模占比达到四成左右。

中美欧为全球新型储能主要市场。2021年中美欧新型储能新增装机分别为2.5/3.5/2.3GW、占比分别为2496/3496/22%,合计占比在80%左右。预计未来中美欧仍然持续把持全球新型储能装机主要增量。

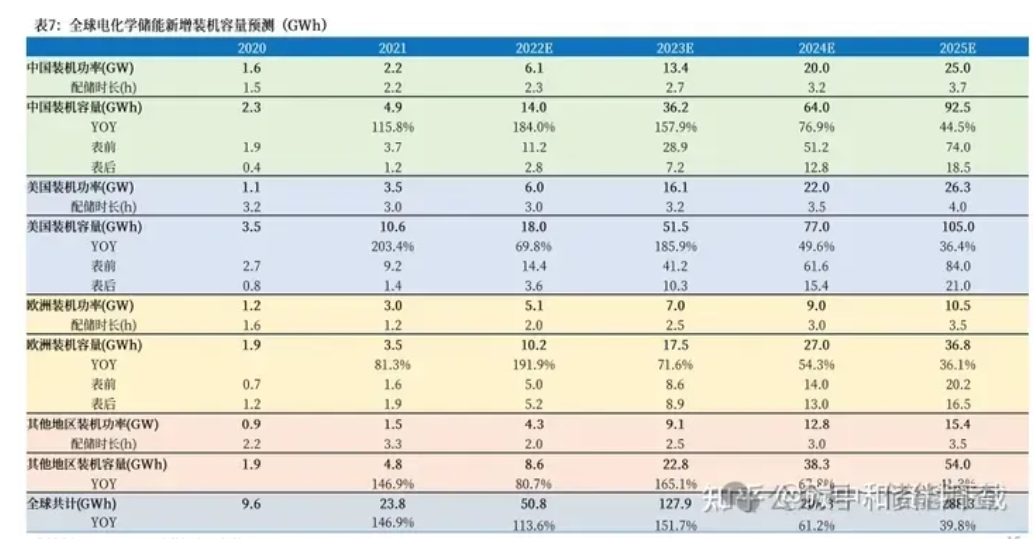

全球储能预测:2022新增装机超20GW,2025年累计规模达233GW 根据测算,全球2022年新增电化学储能装机容量约21.5GW/50GWh、同比+113.696/+108.996,其中装机增量主要由中美欧三大经济体贡献,三大经济体新增装机分别为6.1/6.0/5.1GW、分别同比+175.596/+71.496/+70.096,合计新增17.2GW、约占全球总装机量8成。

2023年储能装机有望迎来进一步提升。根据测算,2023年全球新增电化学储能装机预计将达到约46GW、同比+112.196保持高增长,中美欧新 增 装 机 分 别 为 13.8/16.6/7.0GW 、分 别 同 比+119.796/+168.0%/+37.3%。随着新能源装机配储需求提升,至2025 年全球电化学储能累计规模有望达到233GW,年新增装机约77GW,2021~2025 CAGR+52.5%。

全球储能市场正处于高速增长阶段,电化学储能占比逐年上升,将成为未来的主要增量贡献者。中美欧三大经济体是全球新型储能的主要市场,2021年新增装机量分别为2.5/3.5/2.3GW,占比约80%。预计中美欧仍将持续把持全球新型储能装机主要增量。至2025年,全球电化学储能装机规模有望达到148GW,占比约40%;电化学储能累计规模预计将达到233GW,年新增装机量约77GW,2021~2025CAGR预计为52.5%。

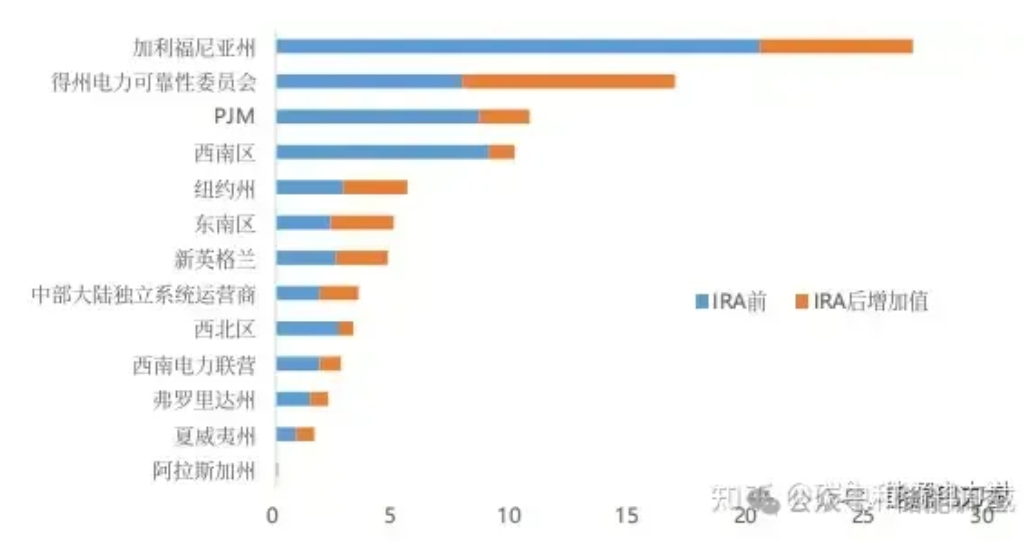

美国市场凭借IRA法案的储能补贴政策,储能成为独立补贴主体并享有10年的投资税收抵免比例。表前大储是当前的主要趋势,预计到2023年,电化学储能装机容量将达到16.6GW,同比增长168.0%;至2025年,电化学储能累计装机容量预计将超过75GW,CAGR预计为88.4%。

IRA法案推动美国各州2022-2030年装机量增长(GW)

欧洲市场欧盟规划2030年风光规模约1100GW,供需两端推进储能发展。REPowerEU和减碳55等政策的颁布将推动电池储能技术研究并提供资金支持。表后市场是当前的主要趋势,但随着新能源装机的提升,未来表前市场有望成为发展核心动力。预计到2023年,欧洲电化学储能装机容量将达到7.0GW,同比增长37.3%;至2025年,电化学储能累计装机容量预计将接近40GW,CAGR预计为53.7%。

02

国内储能

中国储能市场规模增速高于全球,预计到2025年底,电化学储能累计装机规模将达到70GW,CAGR为88.9%。新型储能的占比正在持续上升,其中电化学储能占比近90%。在电源侧新能源配储政策的推动下,中国储能市场将迎来快速发展的机遇,十四五规划期间建设超过50GW的新型储能容量,预计到2025年底,全国新型储能装机规模将达到53GW,其中电源侧新能源配储将成为主要推力。

2023年1月峰谷价差超过1元/度的地区有10个省市。随着未来峰谷价差的持续拉大,用户侧储能经济型将得到显著提升。发电侧上网电价浮动比例提升,大储装机阻力有望缓解。目前国内上网电价按照基准价+上下浮动模式运行,随着上下浮动比例扩大至20%,上网电价有望进一步提高。

中国储能装机累计规模及增速

目前,全球新能源装机占比已超过20%,预计到2027年,这一数字有望超过37%。新能源占比的不断提高将持续对电力系统稳定运行带来风险,因此表前储能装机已经成为当前最佳的平滑电力系统波动方案。国内多地政策也提出了新建电站的强制配储要求,新能源装机配储比例将有较大提升空间,储能经济性期待改善。

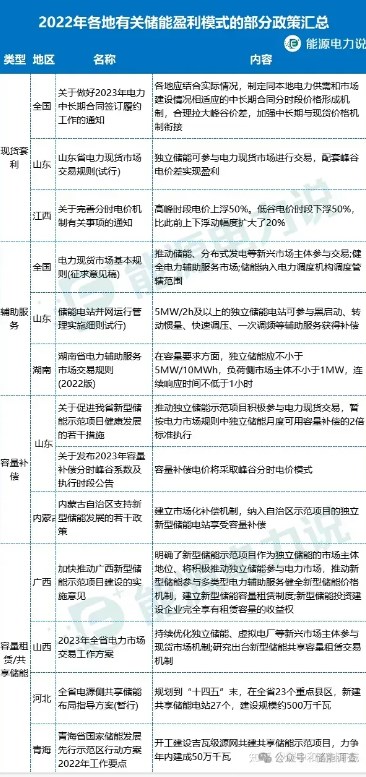

储能产业的商业模式正逐渐清晰,独立储能成为未来大型储能项目的主要发展方向。当前,独立储能的盈利模式主要有现货套利、辅助服务、容量补偿和容量租赁四个方面。随着国家及地方政策的落地,独立储能项目中标容量逐年增加,预计未来独立储能项目在市场份额上将占据更大的比例。

用电侧峰谷价差拉大,用户侧储能经济性将得到显著提升。近期《关于进一步完善分时电价机制的通知》要求各省完善峰谷电价机制,合理确定峰谷电价价差。发电侧的上网电价正在逐渐放开和市场化,大储装机阻力有望缓解。同时,若锂价进一步回调,发电侧储能将逐渐实现盈亏平衡。

03

储能产业核心环节

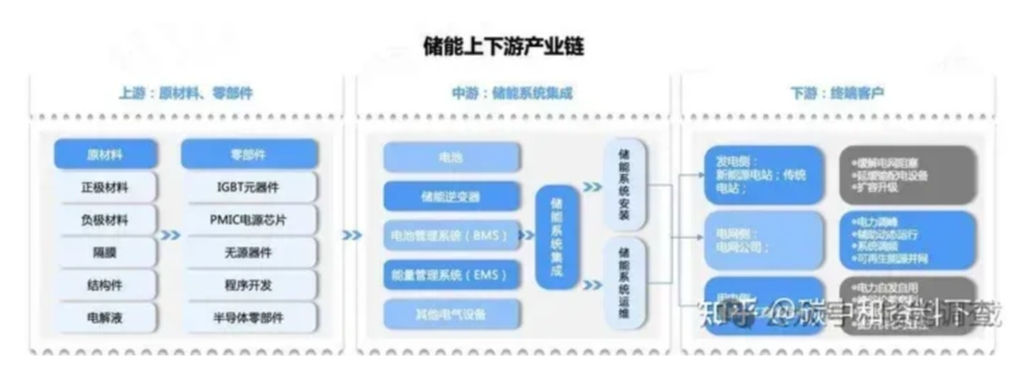

储能产业链整体围绕电池(PACK)开展,主要包括上游原材料及零部件的供应商,中游的电池组、储能变流器(PCS)、电池管理系统(BMS)、能量管理系统(EMS)四大部分以及其他设备和系统集成,主要应用在发电侧、电网侧、用户侧和微电网四大领域,其中发电侧受益于新能源产业发展带动,是推动储能市场的主要动力。

1.电芯

随着中美欧等地风光电力装机量的不断增加,以及各国政策支持,储能电芯也有望迅速放量。目前,国内电化学储能电芯以磷酸铁锂路线为主,而海外则主要采用磷酸铁锂与三元材料的组合,其中国产电芯占据全球储能市场的约90%份额,拥有绝对的市场垄断地位。

根据高工锂电的预测,到2022年,中国的储能电芯产量将达到约120GWh,同比增长150%;到2025年,储能电芯产量将达到390GWh,年均复合增长率高达68.8%。

2.PCS

PCS(储能变流器)是一种连接蓄电池组和电网(或负荷)之间,实现电能双向转换的装置。它可以控制蓄电池的充电和放电过程,进行交直流的变换,在无电网情况下可以直接为交流负荷供电,适配多种直流储能单元,如超级电容器组、蓄电池组、飞轮电池等。

随着储能市场的不断扩大,大功率PCS需求呈现快速增长,但技术壁垒较高。PCS作为储能系统的核心部件,占据储能系统成本比例约20%。其中,IGBT作为PCS的核心部件,主要负责整流和逆变,IGBT国产率仅在25%左右,目前小功率PSC可以实现IGBT芯片国产化,大功率PCS仍需要进口IBGT模块,具有稳定IGBT货源的厂商将更具备一定的优势。

3.系统集成环节

作为储能产业链的中游环节,系统集成商上承设备提供商,下接储能系统业主,已经成为储能行业的必争之地。

其中高压级联方式能有效提高储能系统效率和寿命。优势在于不需要变压器,可以有效节约设备成本及占地空间,同时变压器的省略可以避免变压环节带来的效率损失,提升转换效率。此外,各单元具备主动调节的能力,单一单元出现问题时只需要对问题节点进行处理,不影响其他单元正常运行,能够有效减少维修成本。

低压并联与高压级联指标对比

4.储能温控环节

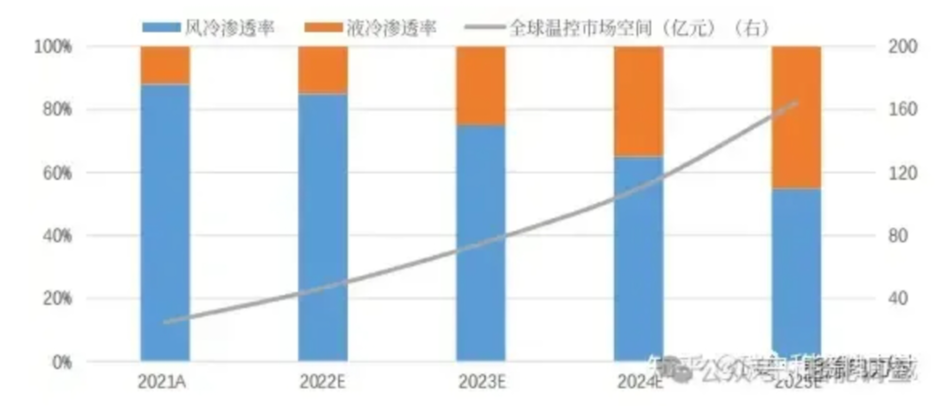

储能温控和消防环节是保障储能系统安全运行的重要环节。技术路线可以分为风冷、液冷、相变冷却和液管冷却,液冷相比风冷有更高的换热效率,更低的运行能耗,更小的热失控风险。

储能温控市场处于早期阶段,均以跨界玩家为主,标准不统一、集中度较低。储能温控价值量占总量的3%~5%,其中风冷、液冷凭借性价比优势率先产业化。目前市场以风冷为主,液冷成本较高,但在均匀性、体积和能耗方面的优势明显,渗透率有望由21年的12%提升至2025年45%。液冷/风冷温控系统成本别约为0.9/0.3亿元/GWh,预计至2025年,市场空间有望达到160亿元。

2021-2025年全球储能温控市场空间

5.消防环节

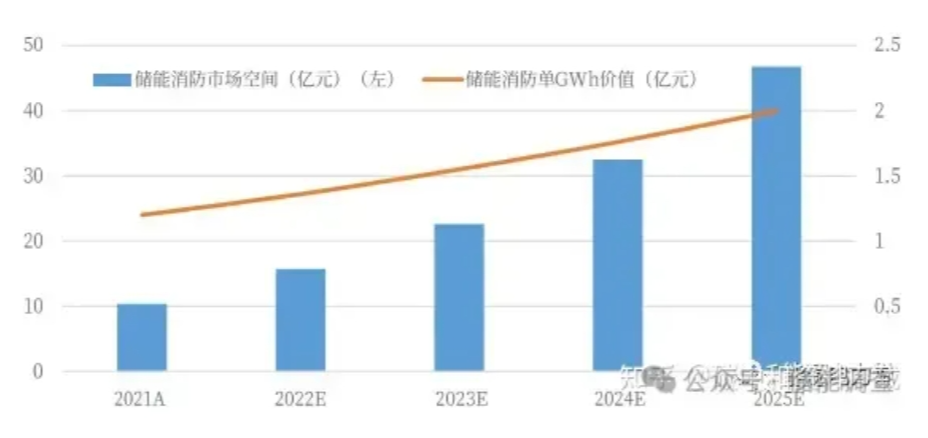

储能消防主要包括火灾预警、火灾控制、火灾扑救等方面,需要结合电池特性和场地条件选择合适的消防设备和方案。储能消防行业标准提升后,需求明显提升。根据《电化学储能电站安全规程》要求,储能电站电池室/舱应配置自动灭火系统,与BMS、探测器和温控等系统联动,同时自动灭火系统宜配备模组级别消防系统。

毒性较低、灭火性较好的全氟己酮有望成为灭火介质新趋势。目前国内储能消防价值量占比约3%,预计到2025年国内储能消防市场空间有望达到46.75元,CAGR为45.7%。

2021-2025年全球电化学储能消防市场空间

我之前发布过有关抽水蓄能、锂离子电池、压缩空气、钠离子、全钒液流电池、铅炭电池六种储能技术的发展现状、系统成本、应用前景等进行了深度分析,可点击阅读《强烈推荐!六种储能技术与成本测算:抽水蓄能、锂离子电池、压缩空气...》。

6.长时储能

长时储能(一般指4h以上)成为储能发展的重要方向,具备提升新能源消纳能力、替代传统发电方式的潜力,可以为电网提供充足的灵活性资源,可有效降低电网运行成本,具备更强的峰谷套利和市场盈利潜力。其中重点分析压缩空气储能和全钒液流电池。

7.压缩空气储能

压缩空气储能系统以高压空气压力能作为能量储存形式,通过高压空气膨胀做功来发电,主要部件为储气洞穴、压缩机、燃烧室和膨胀剂。

蓄热式压缩空气储能系统在系统效率和技术成熟度上较为突出,而我国盐洞和废弃矿洞较多,已具大规模商业化条件。据统计,2022年我国压缩空气储能项目容量超过6GW,且装机容量均为100MW以上,备电时长达4-8小时。在中性预期下,到2025年,我国累计压缩空气储能装机量将达到6.76GW,CAGR为151%;而到2030年,预计有望达到43.15GW。

中国压缩空气储能累计装机量预测(GW)

8.全钒液流电池

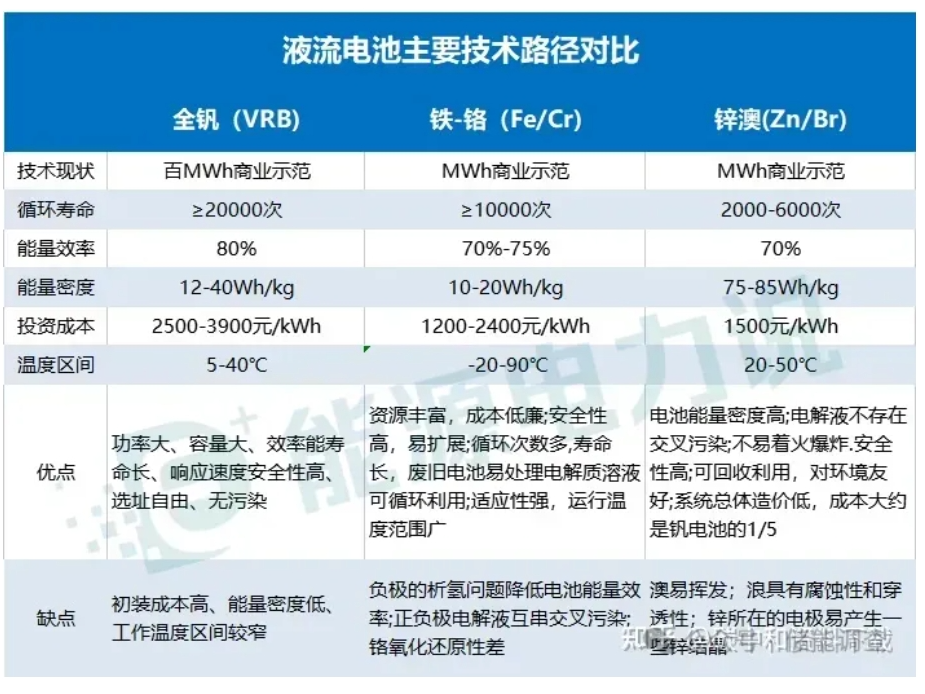

液流电池储能技术利用正负极储能活性物质价态的变化来实现电能的储存和释放,具有灵活性高、寿命长、安全性高和环境友好等特点。

在各类液流电池中,全钒液流电池目前在应用规模和产业链方面最为突出,已有百MWh级项目涌现。据EVTank预计,未来在国家扶持政策和产业链成熟化发展的推动下,2025年钒电池新增装机规模有望达2.3GW以上。

上一篇:政策解读丨着力破解高效利用难... | 下一篇:习近平主席出访欧洲!天合、远...

返回列表